相続(遺贈)により取得した不動産を売却するときに利益が出た場合、相続税とは別に税金(所得税・住民税)、いわゆる譲渡所得税(じょうとしょとくぜい)を納めなければなりません。

「相続(遺贈)」不動産の売却とはいえ、できるだけ税金は少なくしたいものです。

そこで今回は

①取得費加算の特例

②空き家の譲渡所得の特例

をご紹介します。

①は被相続人の居住用か否かは問いません。

②は被相続人が居住していた家のみに限定されます。

例外:要介護認定を受けてから老人ホーム等に入所した場合は、非居住用であっても法改正により利用できるようになりました。

特に②は譲渡所得を最大3,000万円控除する制度で、その節税効果は大きいものです。

「相続(遺贈)」不動産を売却する場合は、この2つの制度を理解しておきましょう。

また2制度の理解を深める前に、不動産売却時の「譲渡所得税」も知っておくと、納得感が増しますので、先に譲渡所得税から簡潔に説明したいと思います。

Contents

譲渡所得税とは

◇不動産売却して発生した所得

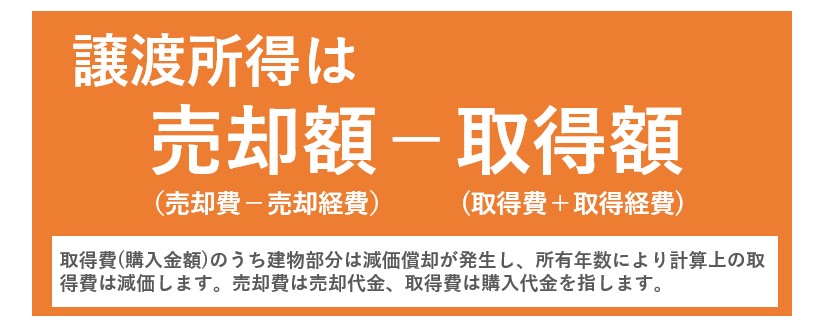

譲渡所得は以下の計算式で表します。

なお、取得金額がずいぶん昔で、わからない場合は売却価格の5%が「みなし取得費」となります。

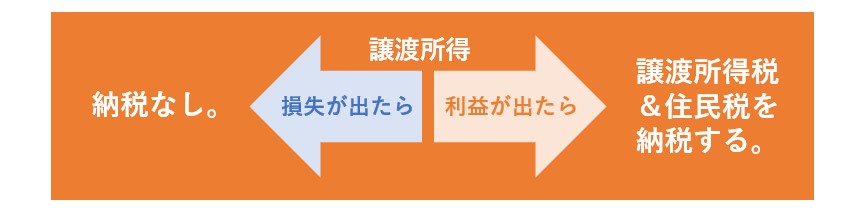

◇譲渡所得はプラスorマイナス?

利益が出ている場合には、譲渡所得税・住民税を納める必要がある。

損失の場合は必要ありません。

◇他の所得区分と相殺不可

譲渡所得にマイナスが発生しても、不動産の譲渡所得は、他の所得税(給与所得など)と一緒に計算して相殺することは不可能です。

◇課税方法は所有期間による

譲渡した年の1月1日現在において、所有期間が5年以下(短期譲渡所得)か、5年を超える(長期譲渡所得)かにより、2つに分けて判断。

◇用途で利用できる控除が違う

所有していた不動産が「居住用」か「事業用(非居住用)」かで大別し、税金を安くする特例・控除枠が条件に合致すると利用できる。

捕捉:減価償却

相続財産が、例えば他界した父親が3億円で鉄筋コンクリート造の自邸を建築した場合は、減価償却という会計上の建物減価が発生するため、相続時の建物取得費(譲渡所得税計算上の購入代金)は約1億円まで減価しています。

(建物減価償却費:3億円×0.022(耐用年数47年の償却率)=660万円/年 ※定額法)

この減価償却を計算せずに譲渡所得税を計算すると、数千万円の税額を見誤ります。

譲渡所得税を検討する場合は減価償却にご注意ください。

取得費加算の特例

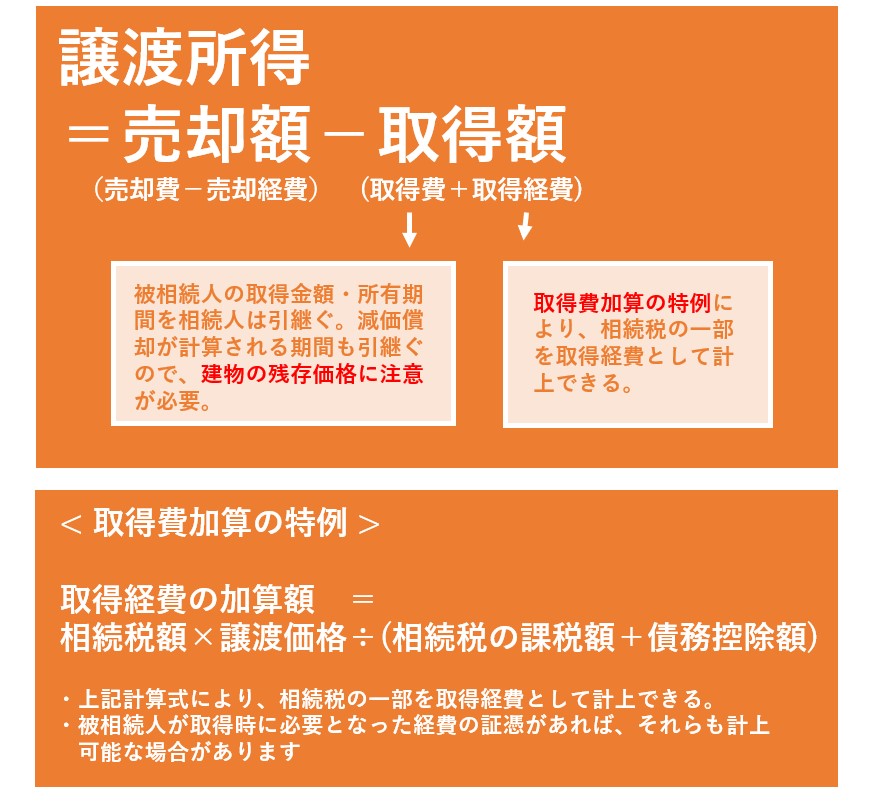

相続(遺贈)により取得した不動産は、居住用・非居住用に関わらず、原則として前所有者(被相続人)の取得した日と取得価額を引き継ぎます。

※他界した父親が30年前に購入した不動産の場合、相続人は、その30年の期間も引き継ぎます。

そして相続した不動産を、一定期間内に売却(譲渡)すれば、譲渡所得税が軽減される ”相続財産を譲渡した場合の取得費の特例”(以下「取得費加算の特例」という)の適用を受けられ、特例利用によって相続税の一部を取得経費として計上できるようなります。

この特例は同じ不動産に対して相続税・譲渡所得税の2種類の税金が課税される二重課税にあたるので、税負担を軽減するための措置になります。

◆取得費加算の特例の利用要件

①相続により財産を取得した者であること

②その財産を取得した人に相続税が課税

③その財産を相続後3年10ヶ月以内に売却

※相続開始のあった日の翌日から相続税の申告書の提出期限(被相続人が死亡したことを知った日の翌日から10ヶ月以内)の翌日以後3年を経過するまでの間に譲渡。

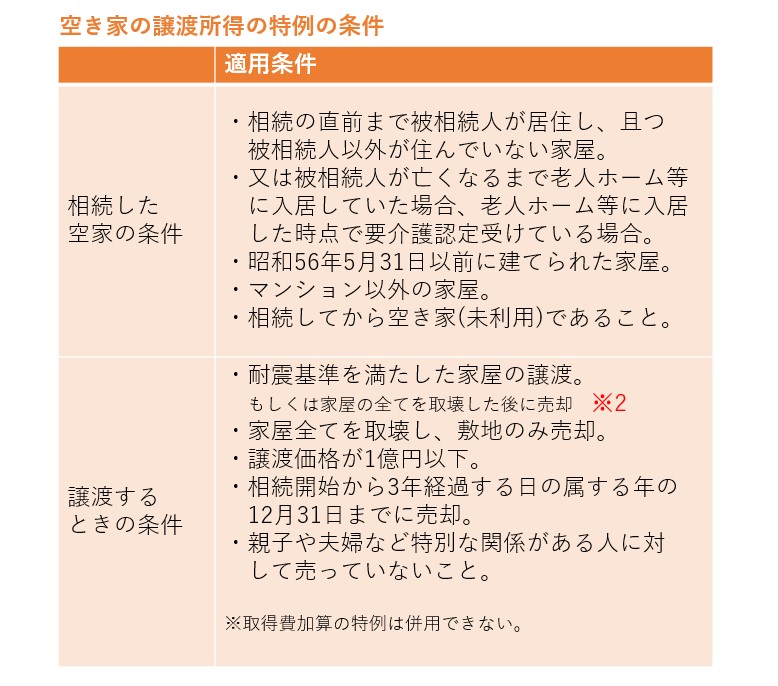

空き家の譲渡所得の特例

被相続人(他界した方)が生前に住んでいた”居住用財産”を譲渡した場合の特例です。

現状「空き家」で一定の条件を当てはまる場合、譲渡所得の金額から最高3,000万円までを控除することができます。

あくまで最大3,000万円まで控除される制度ですので、3,000万を下回る譲渡所得の場合は、その金額までが利用範囲となります。

つまり譲渡所得はマイナスになるのではなく、譲渡所得が0円になり、譲渡所得に対する税金も0円となります。

相続不動産・売却時の特例で、最も節税効果の高い特例となります。

■空き家の譲渡所得の特例の条件

※2 昭和56年5月31日以前の建物は、耐震工事を実施済み家屋以外、耐震基準をクリアしている建物はありません。従って耐震リフォームを行ってから売却するか。解体し更地にしてからの売却となります。

平成31年の法改正で、被相続人が亡くなるまで老人ホーム等に入居していた場合も特例対象になりました。この場合、老人ホーム等に入居した時点で要介護認定受けていることが追加の条件になります。

■マイホーム売却益の優遇税制「3千万控除」との違い

結論から言えば控除してもらえる内容は同じです。

ただし控除を利用するための条件は異なります。

今回は、相続で「空家」となった「被相続人の自宅」を「特例を利用して節税する」方法として「空き家譲渡所得の特例」を見てきました。

”マイホーム売却益の優遇税制「3千円控除」”は売主が居住中の「マイホーム」を売却したときに利用する優遇税制です。

もし相続の発生した「被相続人の自宅」が「空家」ではなく、配偶者が居住していた場合、もしくは相続した同居親族等が居住していた場合、売却して譲渡所得(利益)が発生した際には「空き家譲渡所得の特例」ではなく、「3千万控除」の税制を利用することになります。

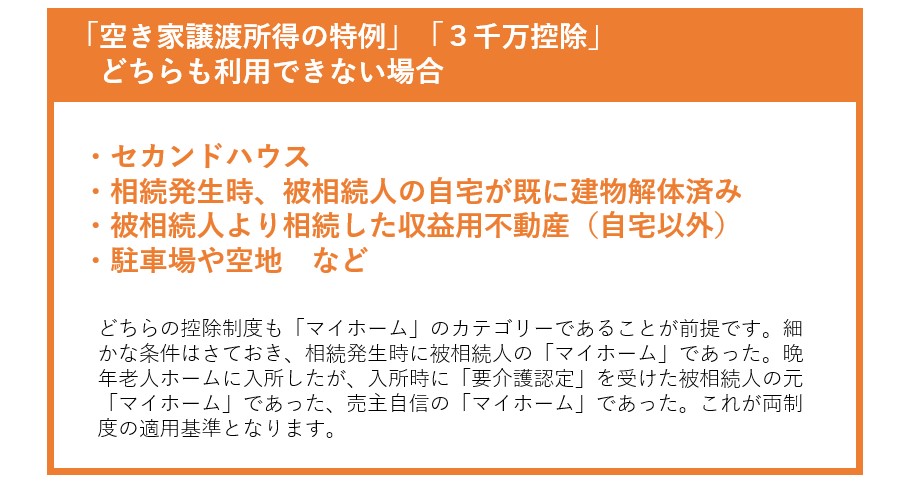

■空き家譲渡所得の特例と3千万円控除。どちらの控除も利用できないケース

いろいろあります。いくつか例を挙げてみましょう

まとめ

いかがでしたでしょうか。

特例にはそれぞれ条件はありますが、その条件を満たすことができれば、大きな節税効果が得られます。

利用・活用の予定がなければ、大切な実家だからこそ、より良い価格で売却し、うまく税制の特例を利用して節税することもおすすめです。